一文详解LPR(贷款市场报价利率)

华尔街狼

微信公众号亦为“华尔街狼”

8月16日,国常会提出改革完善贷款市场报价利率形成机制。

8月17日上午,中国人民银行公告称,8月20日将首次发布新的LPR(贷款市场报价利率)形成机制,推动降低实体经济融资成本。

8月20日新版LPR首次报价出炉,中国人民银行授权全国银行间同业拆借中心公布:1年期LPR为4.25%,5年期以上LPR为4.85%。以上LPR在下一次发布LPR之前有效。数据显示,央行1年期MLF利率目前在3.30%,而LPR上周五报在4.31%,1年期、5年期以上贷款基准利率自2015年10月24日以来分别维持在4.35%、4.90%。

1.LPR的前世今生

(一)LPR的前身

LPR此前作为贷款基础利率,是指金融机构对其最优质客户执行的贷款利率,其他贷款利率可根据借款人的信用情况,考虑抵押、期限、利率浮动方式和类型等要素,在贷款基础利率基础上加减点确定。此前LPR仅公布1年期贷款基础利率,由10家全国性商业银行每日自主报价,综合计算得出,自2015年11月起,基本保持4.3%水平。

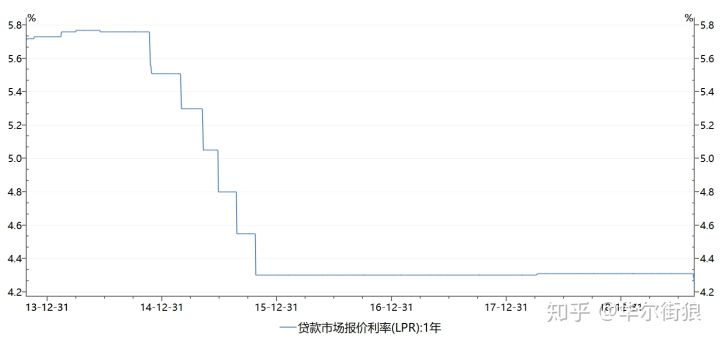

数据来源:wind资讯(注意观察图片末端,近期的LPR有轻微下降0.06%)

(二)LPR新机制:定价与MLF挂钩,以改革方式实现“降息”

新的LPR价格由各报价行基于MLF利率加点的报价均值决定。“各报价行于每月20日(遇节假日顺延)9时前,以0.05个百分点为步长,向全国银行间同业拆借中心提交报价,全国银行间同业拆借中心按去掉最高和最低报价后算术平均,向0.05%的整数倍就近取整计算得出LPR。”

与原有的LPR相比,在报价方式、品种期限、参考范围、报价频率上都有明显变化:

1、报价方式由参考基准利率改为按照公开市场操作利率加点形成,其中公开市场利率主要指MLF。MLF反映的是银行平均的边际资金成本,加点幅度由各银行自己决定,主要取决于各行自身资金成本、市场供求、风险溢价等。新方式实现MLF与贷款利率挂钩,未来可通过MLF下行带动贷款利率下行,是一种新“降息”方式。前期市场利率整体下行幅度已较大,LPR形成机制完善后,将对市场利率的下降有更多反映,此外,畅通了政策利率直接影响贷款利率的渠道,助推企业实际融资成本下降。

2、增加5年期以上的期限品种,为银行发放住房抵押贷款等长期贷款的利率定价提供参考。丰富LPR品种,扩展种类更有助于从引导各期限各类型贷款利率调整,逐步完成贷款定价向“LPR+点”机制过渡。

3、报价行在全国性银行基础上增加城商行、农商行、外资行和民营银行,范围代表性增强。在原有的10家全国性银行基础上增加城商行、农商行、外资行和民营银行各2家,扩大至18家。

4、报价频率降低至每月一次,提升报价行重视程度。原有的每日报价过于频繁,可能出现报价行不重视市场变化带来的影响。

此外,央行在公告中要求,各银行应在新发放的贷款中主要参考贷款市场报价利率定价,并在浮动利率贷款合同中采用贷款市场报价利率作为定价基准,即通过18家银行综合报价形成的市场化定价,指导其余商业银行贷款利率市场化定价。

2.央行推出LPR的意义?

(一)央行有关人士的解释:

经过多年来利率市场化改革持续推进,目前我国的贷款利率上、下限已经放开,但仍保留存贷款基准利率,存在贷款基准利率和市场利率并存的“利率双轨”问题。银行发放贷款时大多仍参照贷款基准利率定价,特别是个别银行通过协同行为以贷款基准利率的一定倍数(如0.9倍)设定隐性下限,对市场利率向实体经济传导形成了阻碍,是市场利率下行明显但实体经济感受不足的一个重要原因,这是当前利率市场化改革需要迫切解决的核心问题。这次改革的主要措施是完善贷款市场报价利率(LPR)形成机制,提高LPR的市场化程度,发挥好LPR对贷款利率的引导作用,促进贷款利率“两轨合一轨”,提高利率传导效率,推动降低实体经济融资成本。

新LPR形成机制在原有一年期一个期限品种基础上,增加五年期以上的期限品种,为银行发放住房抵押贷款等长期贷款的利率定价提供参考。

(二)市场对于LPR的解读:

平安证券宏观团队认为,利率并轨后银行的信贷利率会下降,存贷款息差收窄,银行可能会下沉信用资质,信贷风险监测和定价能力需要大幅提升。一旦存款利率实现了市场化,银行的负债成本整体上行,部分银行可能不得不提升贷款利率,该阶段是银行经营压力最大的时期。

国信证券首席银行业分析师王剑表示,以我国为例,在未来更为理想的传导状态下,存款利率一定程度上向更低的货币市场利率回归,贷款利率也随着整体负债成本下降而下降,利差确实有可能是保持稳定的。但是,除利差之外的影响确实又是值得警惕的,主要体现为行业内部的分化,各银行存贷款业务基础不一。

任泽平团队认为,此次贷款利率并轨、LPR改革是通过增强央行价格型货币政策操作工具的运用力度,疏通利率传导渠道,兼具多重实质性效果:

1)避免降息带来过强的货币政策宽松信号,与一直以来的防止大水漫灌的原则保持一致,同时打开贷款利率下行空间。

2)以新“锚”定价,增大企业议价能力。传统的信贷定价习惯下,基准利率是银行与客户讨价还价的“锚”,在新“锚”下,信贷需求不足时无疑会增大企业的议价能力,进一步改善实体融资。

3)长期来看,是利率市场化的重要一步。当前我国存款利率依然遵循基准利率定价,且一旦放开存款利率,或将会对于商业银行负债端稳定带来较大影响,且从国际经验来看,存款利率的放开需要一个渐进过程,难以一蹴而就。在这一背景下,率先推动贷款利率市场化,能够有效形成定价方式与银行边际负债成本连接,调整方式更灵活,提升银行主动性,推动实体融资成本与资金成本的同向联动,宽货币到宽信用再进一程。国际经验表明,LPR通常是贷款利率从官方管制到完全市场化的一个过渡制度,美国、日本、印度等都曾建立起类似LPR的报价机制。

3、完善LPR形成机制能否降低实际利率?

央行官方解答:通过改革完善LPR形成机制,可以起到运用市场化改革办法推动降低贷款实际利率的效果。一是前期市场利率整体下行幅度较大,LPR形成机制完善后,将对市场利率的下降予以更多反映。二是新的LPR市场化程度更高,银行难以再协同设定贷款利率的隐性下限,打破隐性下限可促使贷款利率下行。监管部门和市场利率定价自律机制将对银行进行监督,企业可以举报银行协同设定贷款利率隐性下限的行为。三是明确要求各银行在新发放的贷款中主要参考LPR定价,并在浮动利率贷款合同中采用LPR作为定价基准。为确保平稳过渡,存量贷款仍按原合同约定执行。四是中国人民银行将把银行的LPR应用情况及贷款利率竞争行为纳入宏观审慎评估(MPA),督促各银行运用LPR定价。

同时,中国人民银行还将会同有关部门,综合采取多种措施,切实降低企业综合融资成本。一是促进信贷利率和费用公开透明。严格规范金融机构收费,督促中介机构减费让利。二是强化正向激励和考核,加强对有订单、有信用企业的信贷支持,更好服务实体经济。三是加强多部门沟通协调,形成政策合力,多措并举推动降低企业融资相关环节和其他渠道成本。

4.LPR对贷款申请人的影响?

LPR新报价机制自8月20日起正式实施,自即日起,各银行的新发放的贷款中将主要参考LPR利率定价,央行要求,并在浮动利率贷款合同中采用LPR为定价基准。也就是说,8月20日以后的新增贷款,无疑将会降低贷款实际利率,达到“降息”的效果。至于存量贷款的利率定价,为了平稳过渡,存量贷款的利率仍按原合同约定执行。

5. 新增8家报价行的选择有何玄机?

本次LPR报价机制改革的同时,也扩围了报价行的范围,新增了8家银行。从原有的只有国有大行、股份制银行,扩展到城商行、农商行、外资行、民营银行,几乎囊括了国内主要的银行类型。

新增8家报价行后,使得LPR报价的范围和代表性更强,选入的8家银行又是在各类银行中报价能力、资产规模都很强的头部银行。

除综合实力处于各自所属类型银行中相对较强的水平外,此次新增的8家银行实则均在民企、小微企业金融方面做的比较突出,选择这些银行也体现了监管部门对解决民企、小微企业融资难融资贵的支持。